En el primer artículo de Meliá se analizaron los activos en propiedad que tenía la compañía, los cuales, según la tasación de CBRE del 2022, tenían una valoración libre de deudas de 2.678 millones de euros. También, se realizaron unas valoraciones alternativas que arrojaban unos valores más cercanos a unos 1.400 millones de euros.

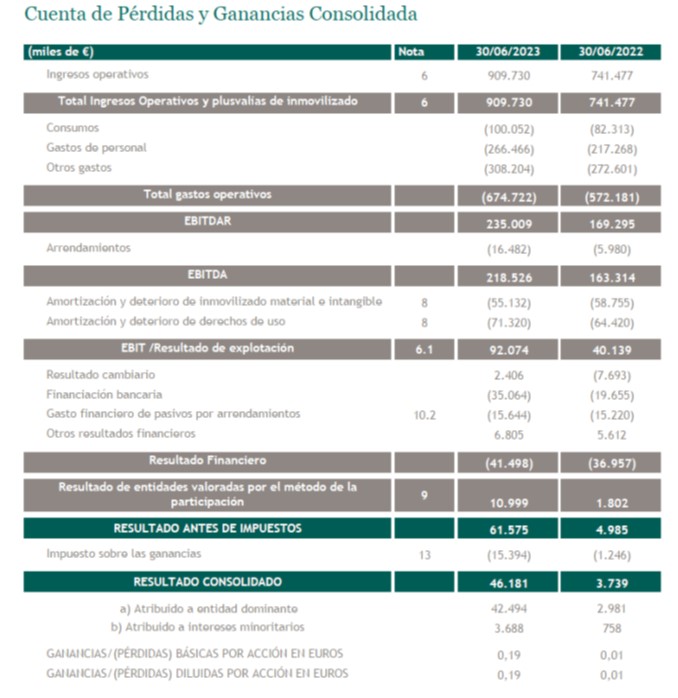

En este segundo artículo, se ha analizado la situación financiera de la empresa. Es obvió que con la desaparición de las restricciones gubernamentales, el sector del turismo se comportará excelentemente. Los datos de la primera parte del año así como la de organizaciones internacionales, muestran que la recuperación ha llegado. Si embargo, la crisis golpeó fuertemente al sector, el cual se vio obligado a endeudarse para aguantar la falta de clientes. Meliá, como muchas empresas de su sector, se vio obligada a endeudarse, y hoy en día continúa con las secuelas del elevado endeudamiento.

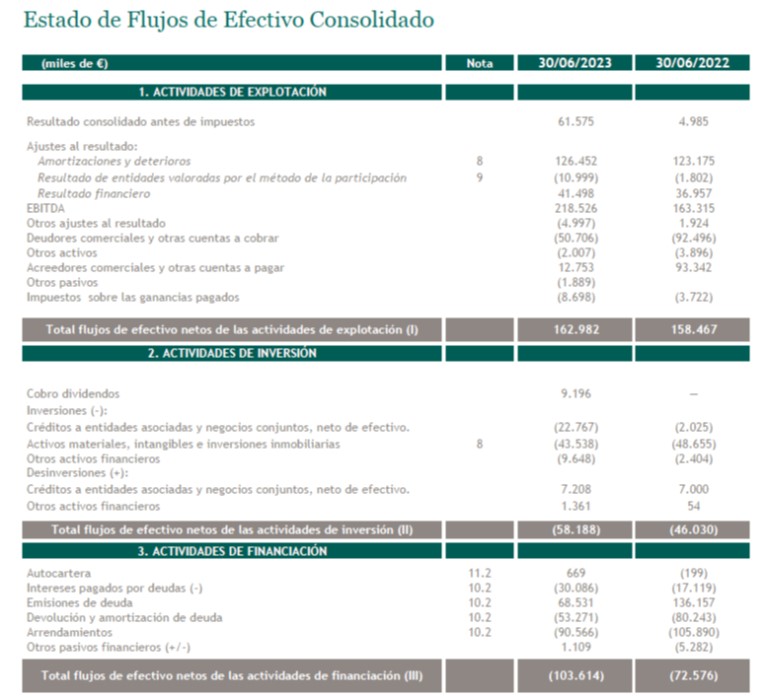

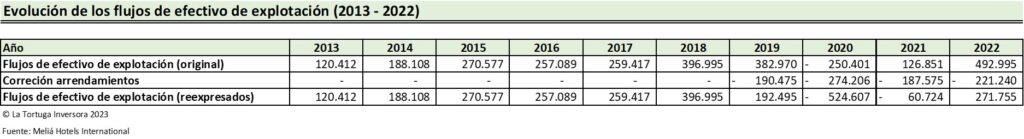

Es difícil argumentar que Meliá es una empresa apta para la inversión, ya que solo aprueba dos criterios de calidad de La Tortuga Inversora, el de los flujos libre de caja y el del equipo directivo. No obstante, la mayoría de estos criterios habrían sido aprobados de no ser por los dos años y medio de restricciones. Sin duda alguna, estamos ante una empresa que ha pasado por un tremendo problema, la imposibilidad de facturar, y la consecuencia de eso es el elevado endeudamiento. Si se tiene en cuenta la mediana del free cash flow entre los años 2013 y 2019, la compañía tardaría en pagar toda la deuda más de 10 años.

Es obvió, la compañía tiene una elevada deuda y eso es un problema para un negocio considerado cíclico. No obstante, la empresa tiene un as bajo la manga y son sus activos inmobiliarios en propiedad, los cuales parecen que tienen un valor superior a la deuda. En la última presentación de resultados, Gabriel Escarrer, CEO de Meliá, seguro que están apostando fuertemente en reducir la deuda a través de su flujo de caja operativo, pero sin renunciar a la venta de activos.

En síntesis, aunque suspende la mayoría de criterios de calidad debido a los malos resultaos de los ejercicios 2020 y 2021, Meliá se puede considerar una empresa APTA PARA LA INVERSIÓN. En mi opinión, la no aprobación de la mayoría de criterios de calidad es debido a los resultados de los ejercicios 2020 y 2021, los cuales considero como unos años excepcionales y no recurrentes en el negocio. Si la evolución positiva del turismo continúa junto con la rotación de activos, Meliá debería reducir su nivel de endeudamiento. Si en los próximos ejercicios no se produce una reducción significativa de la deuda, la empresa si debería considerarse como no apta para la inversión. Por tanto, al inversor interesado en esta compañía debe ir vigilando los resultados y su nivel de endeudamiento, el cual debe ir reduciéndose paulatinamente. De hecho, en 2022, Gabriel Escarrer aseguró en una entrevista que la deuda se reduciría a menos de la mitad en dos o tres años máximo. Por tanto, si cumple su palabra dispone hasta finales de 2025 para reducir la deuda en 580 millones de euros.